ゆーたんです♪

エネルギーセクターETFであるVDE(Vanguard Energy ETF、バンガード・米国エネルギーETF)について、ご紹介します♪

VDEってどんなETF?

米Vanguard(バンガード)社が提供するETFで、米国株のなかで、エネルギーセクターの銘柄を組み入れたETFです。文字通り、石油や天然ガスなど人々の生活に欠かせない資源・エネルギーにかかわる企業のことを指します。

なお、ジェレミー・シーゲル著『株式投資の未来』によれば、1957~2003年のエネルギーセクターのトータルリターンは11.32%となっており、S&P 500の10.85%を上回り、全セクター中で4番目となっています。

(Featured image by:Shutterstock)

VDEの基本情報

| 銘柄数 | 140 |

| ファンド総資産額 | 30億ドル(約3,270億円) |

| 実績PER | 14.2倍 |

| 配当金(分配金)(直近12か月実績) | 2.7833ドル |

| 配当利回り(直近12か月実績) | 3.44% |

| 経費率 | 0.10% |

特筆すべきは配当利回りの高さですが、それは裏を返せば、株価が低迷していることを指します。

エネルギーセクターは、石油・天然ガスの開発・精製・販売を手がけている企業で占められていますが、二酸化炭素など温室効果ガスを多く排出しており、環境に悪影響を与えているとして、各種金融機関や年金基金などの機関投資家から敬遠されています💦

こうした投資行動はESG投資(環境[Environment]、社会[Social]、ガバナンス[Governance]の頭文字をとった造語)とも呼ばれ、エネルギーセクターにとっても逆風になっています。

VDEの構成上位銘柄

| 1 | Exxon Mobil Corp.(エクソンモービル) | 統合石油・ガス | 22.8% |

| 2 | Chevron Corp.(シェブロン) | 統合石油・ガス | 18.2% |

| 3 | ConocoPhillips(コノコ・フィリップス) | 石油・ガス探査・開発 | 4.8% |

| 4 | Phillips 66(フィリップス66) | 石油・ガス精製・販売 | 4.2% |

| 5 | ESchlumberger Ltd.(シュルンベルジェ) | 石油・ガス装置・サービス | 4.1% |

| 6 | EOG Resources Inc.(EOGリソーシズ) | 石油・ガス探査・開発 | 3.4% |

| 7 | Marathon Petroleum Corp.(マラソン・ペトロリアム) | 石油・ガス精製・販売 | 3.3% |

| 8 | Valero Energy Corp.(バレロ・エナジー) | 石油・ガス精製・販売 | 3.3% |

| 9 | Kinder Morgan Inc.(キンダー・モルガン) | 石油・ガス貯蔵・輸送 | 2.9% |

| 10 | Occidental Petroleum Corp.(オクシデンタル・ペトロリアム) | 石油・ガス探査・開発 | 2.5% |

石油・ガスの探査・開発(上流部門)から精製・販売(下流部門)までを一貫して手がけるスーパーメジャーの上位2社だけで保有割合の約4割を占めています。

上位2社の値動きにかなり連動してくることはもちろんですが、エネルギーセクター全体が原油価格の影響を強く受け、同じような値動きとなりやすい点を考慮すると、エクソンモービルやシェブロンの個別株を保有するのと大して変わらないような気もします💦

組み入れ割合3位のコノコ・フィリップスは、規模こそ上位2社には敵いませんが、スーパーメジャーの一角になります。2012年に、下流部門をフィリップス66として分離・独立させたため、現在では上流部門に特化した企業になります。フィリップス66も組み入れ割合6位の大企業です。

組み入れ割合5位のシュルンベルジェは、あまり知名度は高くないかもしれませんが、石油・ガスを探査・開発するための装置やサービスを提供する最大手の企業になります

組み入れ割合9位のキンダー・モルガンは、石油・ガスを輸送するためのパイプライン運営・管理などを手がける企業です。こうした石油・ガスの輸送は中流部門と呼ばれます。2015年には75%の減配・株価暴落がありました。高配当ではありますが、株価は今なお低迷したままとなっています。

VDEのサブグループ比率

| 1 | 統合石油・ガス | 43.9% |

| 2 | 石油・ガス探査・開発 | 21.7% |

| 3 | 石油・ガス精製・販売 | 12.8% |

| 4 | 石油・ガス貯蔵・輸送 | 10.4% |

| 5 | 石油・ガス装置・サービス | 10.0% |

VDE の配当金(分配金)推移

2014年までは年1回の配当で、2016年から四半期ごとの配当になりました。原油価格の低迷などもあり、2016・18年は減配となってはいますが、リーマンショック時に減配していない点は素晴らしいと思います✨

2019年の配当金は2.783ドルと、前年比で7.7%の増配となりました。年平均増配率(2005~19)は+10.4%となっています。

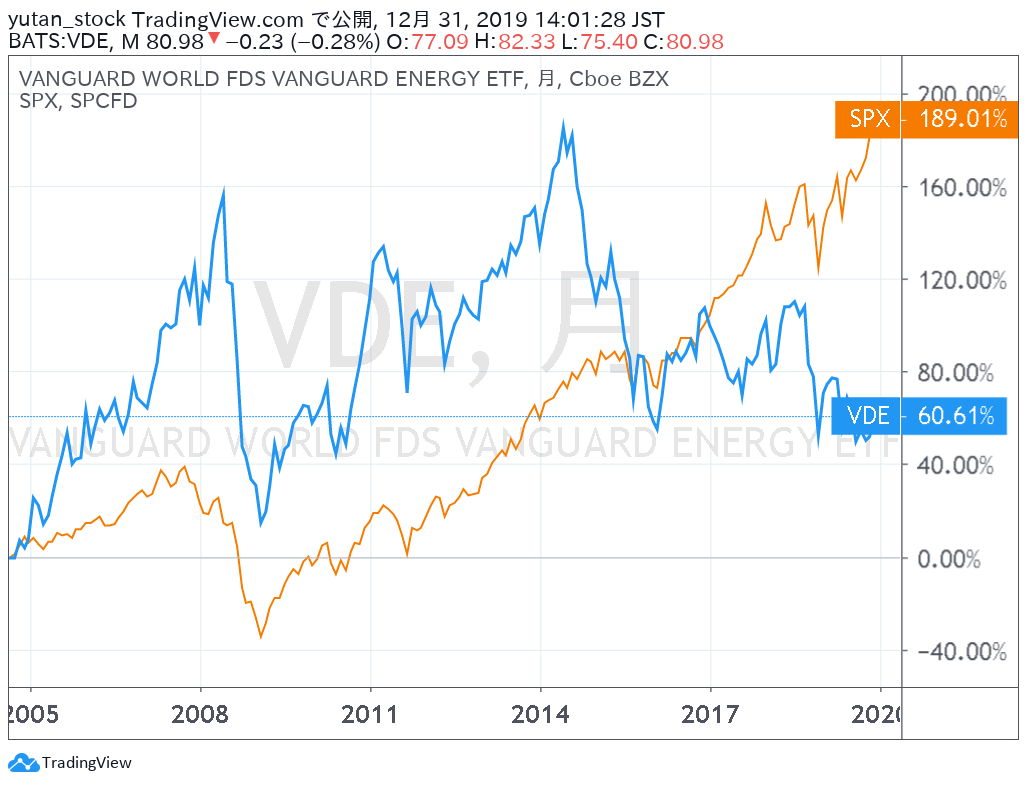

VDEの株価チャート(2004/9~)

VDE VS S&P 500

VDEが設定されたのは2004年9月23日で、設定来のリターンは+60.6%となっています。同期間のS&P 500は+189.01%ですから、大きく水をあけられている状況です💧

2014年頃まではS&P 500を大きく上回っていましたが、2015年から16年にかけての原油価格の大暴落により、株価も暴落、その後は横ばいで推移している状況です。

2019年に入ってもその傾向は変わらず、S&P 500が+28.3%というように、米国株全体がきわめて好調ななかでも、エネルギーセクター(VDE)に限っていえば、わずか+2.7%にとどまっており、その恩恵をほとんど受けることができず、苦境にあえいでいます。

VDE VS S&P 500(トータルリターン)

設定来のトータルリターンでみても、S&P 500に大きく引き離されています。年率換算でも+5.1%にとどまっている状況です。特に2016年以降の差の開き方が顕著ですね💦

2004年以降では、リーマン・ショックで大打撃を受けた金融セクターに次ぐパフォーマンスの悪さで、リーマン・ショック以降に限っていえば、最もパフォーマンスが振るわなかったセクターになります。

まとめ

今後のエネルギーセクターの見通しは正直なところ予測しにくいです。

石油などの化石燃料から、太陽光や風力などの再生可能エネルギーへの移行はますます進むでしょう。また、ESG投資の流れは根強く、安定した配当は期待できても、値上がり益はしばらく期待しにくいかもしれません。

一方で、石油関連企業もただ手をこまねいているわけではありません。中には、再生可能エネルギーの研究開発を急速に進めている企業もあります。10・20年先を見据えたときに、そうした企業が、最終的に石油関連事業から脱却して、再生可能エネルギー事業を通じて収益や利益を安定してあげていくことができれば、株式市場からの評価も一変する可能性は十分にあります。

短期的には値上がり益(キャピタル・ゲイン)を見込むことは難しく、どちらかというと分配金(配当金)収入(インカム・ゲイン)がメインとなるETFです。しかし、10・20年の長期スパンで見ると、エネルギー産業そのものの構造変化により、復権する可能性が十分にあるセクターETFではないかと、個人的には思っています。