ゆーたんです♪

VWOB(Vanguard Emerging Markets Government Bond ETF、バンガード・米ドル建て新興国政府債券ETF)について、分析します♪

VWOB ってどんなETF?

(Image By:Adobe Stock)

VWOBは、米Vanguard社が提供している、ブルームバーグ・バークレイズ米ドル建て新興市場政府債RIC基準インデックスへの連動を目指す、新興国債券ETFです。2013年5月末日に設定されたばかりの比較的歴史の浅いETFであり、ファンド総資産は16億ドル(約1,740億円)程度となっています。4%半ばの利回りが魅力的です♪

新興国債券には現地通貨建てと米ドル建てがある!

新興国債券には現地通貨建てのものと米ドル建てのものがあります。

現地通貨建ては、現地通貨で返済することになるので、為替リスクは投資家側が負うことになります。いくら利回りが高くても、現地通貨安が大きく進めば、結果的に元本が目減りしてしまう可能性もあります。

一方、米ドル建ては、米ドル建てで返済することになるので、為替リスクは新興国側が負うことになります。現地通貨安が進めば、少なからず取引値にもマイナスの影響を与えますが、現地通貨建てと比較すると、その影響は小さいです。そのため、一般的には、現地通貨建てのほうが利回りが高い傾向にはありますが、為替リスクのことを考えると、米ドル建てのものがおすすめです♪

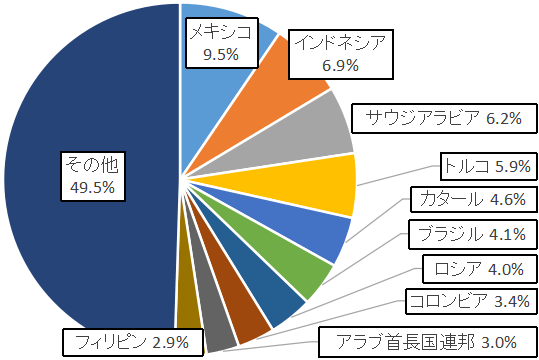

VWOBの国別比率

75もの国・地域の債券に分散投資しています。そして上位10か国でもその割合は半分程度であり、バランスよく分散されていることがわかります(オランダのように、どう考えても先進国だろうと考えられる国も何故か入っています)。

VWOBの格付け別構成比率

| 米国政府 | -0.2% |

| Aa | 8.1% |

| A | 19.3% |

| Baa | 31.6% |

| <Baa | 41.2% |

一般に格付けがBaa以下の債券は「投資不適格」とされますが、約1/3がVWOBでは「投資不適格」の債券に投資していることになっています。こうした債券は、債務不履行の割合が高い分、高めの利回りが期待できるようになっています。

VWOBの経費率

VWOBの経費率は0.25%です。設定当初は0.35%でしたが、その後0.34%となり、2017年に0.32%、19年2月に0.30%、そして19年12月に現在の水準となっています。徐々に経費率が切り下げられている点が、素晴らしいですね。株式ETFより経費率は高いですが、新興国債券の中では低水準になります。

新興国債券については、iFree新興国債券インデックスが信託報酬0.242%とVWOBより低いですが、連動しているベンチマークは現地通貨建てです。実質コストでみると、VWOBよりも割高になります。

米ドル建てのベンチマークに連動する投資信託には、Funds-iやeMAXISシリーズから出ていますが、信託報酬が高いので、VWOBがおすすめです。

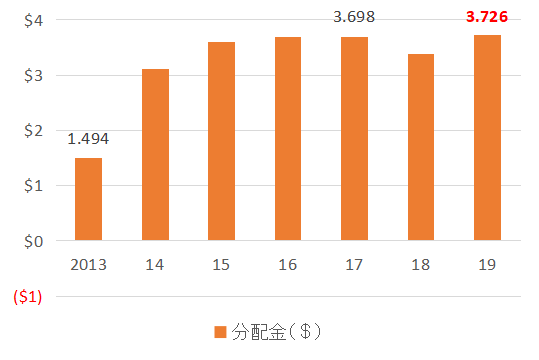

VWOBの分配金推移

VWOBは毎月分配があるETFです(1月分は通常、前年の12月末に分配金が記録されますが、証券口座に入金するのは1月になります)。まだ設定されてからさほど年数がたっていないETFですが、債券という性質上、分配金の増加を見込むのは難しそうです。

2018年は10%程度の減配となりましたが、2019年は過去最高の水準となっています。分配金利回りは4.57%です(2019年1月2日時点)✨

VWOBの株価チャート(2013/5~)

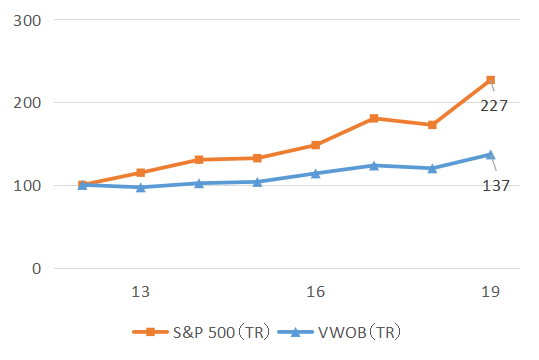

VWOB VS S&P 500

VWOBの設定来(2013年5月末)のリターンは+7.21%となっています。同期間のS&P 500は+102.82%です。

債券はどうしても株式と比較すると、リターンでは劣りますが、その分、値動きや利回りが安定的という特徴があり、単純に数値だけで比較できるものではありません。

チャートは完全に横ばいで、72~82ドルのレンジが続いています。2018年に入り、じりじりと値を下げ、一時16年初頭の安値(72.32ドル)近くまで下落しましたが、19年に入り、80ドル付近まで値を回復してきています。

VWOB VS S&P 500(トータルリターン)

VWOBはトータルリターンで見ても、S&P 500に大きな差をつけられてしまっています。株式市場が上昇する局面ではどうしても差が出てしまいますが、株式市場が横ばい・下落する局面では、強みを発揮できると思います。ちなみに、設定来のトータルリターンは年率換算すると+4.88%です。

まとめ

新興国株式は、中国の比率が30%超と高すぎるのが個人的に気になっていましたが、新興国債券だと中国の割合が低く、一番比率が高いメキシコでも10%に満たないため、分散投資という観点からもおすすめできます。

私はNISA枠で保有しています。2017年の80ドル前後だったときにまとまった額を購入しました。ドル転のタイミングがよかったのが幸いして、分配金を含めたトータルリターンはプラスになっています。

新興国債券はポートフォリオのコアとしては適さないかもしれません。しかし、ポートフォリオの一部として組み込む価値があると思います。高配当戦略をとろうとしている方ならなおさらです♪