ゆーたんです。

基本的に私はあまり銘柄の売却を行わないので、私自身のポートフォリオに大きな変化はないのですが…3月末時点での投資状況・ポートフォリオをご報告できればと思います(定点観測の意味もありまして、投資状況やパフォーマンスについては、四半期ごとに記事を書いていく予定です)。

3月末時点のアセットアロケーション(資産配分)

現金は必要最小限しか保有しておらず、株式100%のフルインベストメント。この方針に変更はありません✨

地域別に見ると?

アメリカ(米国株)が83.0%、ついでイギリス(イギリス株)が8.4%、カナダ(カナダ株)が6.2%となっています。

世界の株式市場に占める米国株の割合は2022年2月末現在で約59.4%なので、それよりはかなり数値が高くなっていますね。

私が保有しているアメリカの企業も、多くは世界中でビジネスを行う多国籍企業なので、国の偏りは(個人的には)それほど気にしていません。

米ドル建て分のポートフォリオ(YUHID)

ここからは、現金・日本株式を除いた、米ドル建て分のポートフォリオ、YUHID(Yutan High & Increased Dividend Index)について詳しく見ていきます。

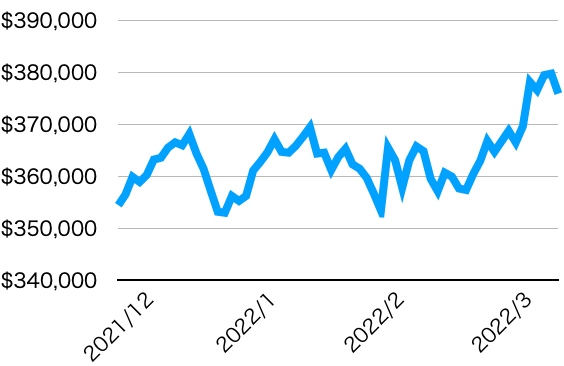

資産状況(米ドル)

2022年に入り、円安が急速に進んでいて、円建てでみた資産額は大きく膨らんでいますが、米ドル建ての資産額も着実に増加しています。年初来からでは+6%の増加です✨

米国株だけでみると、今までの確定損が$9,000ほどありますが、含み益は$82,000ほどで、今まで受け取った配当を上乗せすると、約38%のプラスになっています✨

現在の構成銘柄は?

高配当株ETFのSPYDが40.7%を占めています。コロナショック以降、買い増しはしていないのですが、値上がり幅が大きいため、なかなか割合が下がりません笑

個別株上位15銘柄の保有割合は次の表の通りです(SPYDによる間接保有分は含まれていません)。

その他保有銘柄は下に列記しました✨(保有割合は4/13時点のデータを使用しています)

| SHEL | エネルギー | 2.98% |

| ARCC | 金融 | 2.85% |

| ABBV | ヘルスケア | 2.50% |

| ENB | エネルギー | 2.06% |

| CVS | ヘルスケア | 1.92% |

| MSFT | 情報技術 | 1.88% |

| BTI | 生活必需品 | 1.80% |

| AAPL | 情報技術 | 1.78% |

| UL | 生活必需品 | 1.65% |

| BMY | ヘルスケア | 1.61% |

| INFY | 情報技術 | 1.55% |

| MO | 生活必需品 | 1.43% |

| VZ | 通信サービス | 1.42% |

| AVGO | 情報技術 | 1.40% |

| PFE | ヘルスケア | 1.39% |

【その他保有銘柄】

BNS、ORCC、TD、PRU、CSCO、V、IBM、MRK、AMGN、CAH、GILD、JNJ、MDT、PEP、PM、PG、KMB、ADM、GD、LMT、MMM、CMI、SNA、RTX、MSM、LOW、BBY、LCII、BP、NGG、BEPC、PNW、APD、T、BCE、CMCSA、ソフバンク

高配当となると、ややもすれば、特定の銘柄、セクターに偏りがちですが、なるべくバランスの取れたポートフォリオづくりをするよう心がけています。一つの株が占める割合は、多くても4%以下になるようにしています。

上位15銘柄はどれも自信を持ってホールドしています。APPL、MSFTはさておき、強気なのはドラッグストア大手のCVSですね。医療保険会社エトナを買収して以降、ドラッグストアと医療保険会社を統合したビジネスに魅力を感じています✨

買値よりはだいぶ値上がりしていて、現在の100ドル超えの水準では買いにくいですが、もっと買い増したいと思える株です。

セクター別に見ると?

2022年1月時点と比較すると、金融・情報技術セクターの比率が低下し、ヘルスケアセクターの比率が上昇しています。依然としてヘルスケアが最多の割合を占めています(私自身のこだわりです)。

S&P 500と比較すると、情報技術・一般消費財セクターの割合がかなり少ないので、S&P 500の値動きとはほぼ連動していません💦

ヘルスケアセクターは昨年と比べて過小評価がかなり解消されつつあり、魅力的な水準の株式を見つけることが難しくなっています。

情報技術セクターは配当利回りが低い株も多く、まだまだ高値と感じるものも多いですが、保有割合を増やしたい思いはあるので、アンテナを広げてウォッチしていけたらと思っています。

YUHIDのパフォーマンス

2022年は堅調に推移しています。保有割合の約4割を占める高配当株ETFのSPYDのパフォーマンスが良いのが大きいです。というか、私のポートフォリオよりパフォーマンスが良いので、本当に信じて保有し続けてよかったと思います。

弊ブログではたびたび紹介していますが、コロナショックの暴落に見舞われても過去30年のトータルリターンがS&P 500を上回っていたという事実が保有を続けるうえでの心の支えになっていました。

過去のリターンは将来のリターンを保証するものではないことは重々承知です。それでも過去30年の長期リターンの良さは十分信頼するに足りるデータであり、S&P 500の高配当を常に保有する戦略が十分に機能していることを表していると考えています✨

あとがき

(Featured image by:Shutterstock)

私自身、セミリタイア(FIRE)を志向していることもあって、資産(ストック)の最大化というよりは、一定水準以上のキャッシュフロー(配当金)を得ることを目標にしています。

私のポートフォリオ(YUHID)は2022年こそ好調ですが、2020年はコロナショックもあってマイナス7%のリターンでしたし、いつまでもS&P 500を上回るリターンを挙げられるなんて思っていないです。私自身も、資産の最大化を目指すなら素直にS&P 500に投資するのが、多くの方にとっての最適解だと考えています。

安定した配当、成長する配当づくりを目指した結果として、S&P 500のリターンになるべく近づけることができればよいな…と思い、一種のゲーム感覚で楽しんで投資を続けていきたいです✨