ゆーたんです。

私は米国株(高配当・連続増配の個別株)への長期投資をしています。銘柄選定には、配当利回りや増配率、EPS成長率、PER(株価収益率)などさまざまな要素を考慮しますが、忘れてはいけない要素がボラティリティ(変動幅)です。

私のポートフォリオの多くはS&P 500よりもボラティリティの低い株で構成されています。上げ相場ではどうしても出遅れがちになりますが、下げ相場では耐性を発揮してくれますので、長期投資にはぴったりだと考えています。今回はボラティリティの低い株への投資というテーマで記事を書きますね。

ボラティリティの尺度を表すベータ値

このブログでは時折紹介していますが、ボラティリティの尺度を表す指標として、市場平均と比較して、どのくらい株価が変動するかを示すベータ値があります。

1以上だと市場平均よりもボラティリティが高く、1以下だと市場平均よりもボラティリティが低いことを意味しています。

(Featured image by:Shutterstock)

ベータ値はyahooファイナンス(英語版)の銘柄ページなどで確認可能です(リンクはPGの銘柄ページに飛びます)。ちなみに私の保有株のベータ値(直近5年)は以下のようになっています(2023年5月時点)。

| ベータ値が高い主な保有銘柄 | セクター | ベータ値 |

|---|---|---|

| SPG(サイモン・プロパティ・グループ) | 不動産 | 1.54 |

| BBY(ベストバイ) | 一般消費財・小売 | 1.52 |

| AAPL(アップル) | 情報技術・ハードウェア | 1.30 |

| QCOM(クアルコム) | 情報技術・半導体 | 1.26 |

| MFC(マニュライフ) | 金融・保険 | 1.12 |

| ベータ値が低い主な保有銘柄 | セクター | ベータ値 |

|---|---|---|

| UL(ユニリーバ) | 生活必需品・個人用品 | 0.13 |

| NGG(ナショナル・グリッド) | 公益・電力 | 0.28 |

| BTI(ブリティッシュ・アメリカン・タバコ) | 生活必需品・たばこ | 0.33 |

| VZ(ベライゾン) | 通信サービス | 0.34 |

| MRK(メルク) | ヘルスケア・医薬品 | 0.35 |

| PG(P&G) | 生活必需品・家庭用品 | 0.39 |

一般的には、金融・一般消費財・情報技術など景気敏感セクターはベータ値が高め(ボラティリティが高め)、生活必需品・ヘルスケア・公益などディフェンシブセクターはベータ値が低くなる傾向(ボラティリティが低め)があります。

そして、ベータ値が低い銘柄は、上げ相場ではどうしても市場平均に遅れをとりがちですが、下げ相場では市場平均よりも強いパフォーマンスを発揮できる傾向にあります。

下のチャートは、PG(P&G)とS&P 500の2017/7〜22/6の値動きを比較したものです(純粋な価格のリターンで、配当は考慮していません)。

2018年末の金融引き締めによるショック、2020年春のコロナショック、今回の2022年の弱気相場、いずれもP&GはS&P 500よりも下落耐性を発揮していることがわかるかと思います。

ボラティリティの低い株への投資はいつがベストか

先ほど見てきたように、ボラティリティが低い株というのは、生活必需品やヘルスケア、公益など、不況にあまり左右されず、業績が安定している株式が多いです。

そのため、PERや配当利回りの過去10年の推移などを参考にして、割安なときに投資するという戦略が機能しやすいです。ただPERや配当利回りの歴史的な推移を調べるのはそれなりに面倒ではあるので、私はセクター全体の値動きから「いまはヘルスケアの製薬セクター」が安いなどと、直感的に判断しています(生活必需品・ヘルスケアなど大きなセクター区分で見るよりも、たばこ、製薬など小さいセクター区分でみたほうが精度は上がります)。

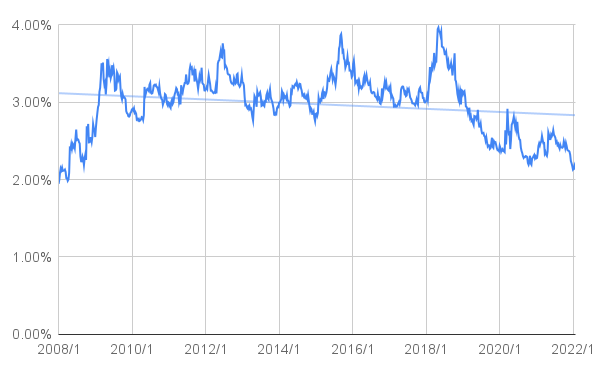

下のチャートは、P&Gの銘柄分析でも掲載しましたが、P&Gの2008年以降の配当利回り推移です。先ほど掲載した株価チャートと合わせて考えると、2018年夏は明らかな買い時でしたし、最近ですと配当利回りが一時的に上昇している2021年春あたりが買いチャンスでしたでしょうか。

もっとも、ボラティリティの低い株が割安なときというのは、えてしてハイテクグロース株などボラティリティの高い株が大きく値上がりしているときなので、なかなか目が向かないのが難しいところではありますが💧

そして、2018年の金融引き締めショックや2020年のコロナショックなど、他の株が大きく下がっているときにP&Gを買っても期待できるほどのリターンは得られなかったことになります。

とはいえ、株価のショック時は心理的にボラティリティの低い株を求めがちになりますし、ショックに身を置いているときは、どこまで下がるかわからないので、こればっかりは終わってみないと正直判断が難しいです。

低ボラティリティはあくまで一つの目安

ボラティリティの低い株は爆発的なリターンは期待できず、強気相場の時は、S&P 500に劣後してしまいがちですが、弱気相場の時には底堅いリターンが期待でき、割安なタイミングでうまく仕込むことができれば、S&P 500を大幅に上回る可能性を秘めています。

もっともボラティリティが低い株は、成長が遅く、株価はほとんど横ばいになっているケースも少なくないので、銘柄選定には注意が必要です。

私の保有株ではVZ(ベライゾン)が典型例ですね。債券感覚で保有する分には悪くないとは思いますが、株式に投資している以上、リスクとリターンが見合わないと感じています(さすがに売ることまではしませんが…)。

ボラティリティの低い株という部分に着目するあまり、成長の遅い株を選んでは本末転倒です。当たり前ではありますが「EPSが持続的に成長しているか」「PERが過度に割高ではないか」という部分を何よりも重視していきたいですね✨