ゆーたんです♪

米国個別株でもP&Gとならぶ鉄板銘柄、コカ・コーラ カンパニーの銘柄分析です✨

コカ・コーラ カンパニーってどんな会社?

コカ・コーラ カンパニー(The Coca-Cola Company、ティッカー:KO)は、世界最大級のノンアルコール飲料メーカーで、生活必需品セクターに属する企業です。

設立は1892年と100年以上の歴史を持ち、200をこえる国と地域、まさしく世界中でコカ・コーラの製品が販売されています。

2018年の売上高は約318億ドル(約3.5兆円)であり、500を超えるノンアルコール飲料ブランドを有しています。炭酸飲料としては、コカ・コーラ以外にも、ダイエットコーク(Diet Coke)、オレンジ味やグレープ味のファンタ(Fanta)、レモンライム味のスプライト(Sprite)が著名なブランドとして知られています。

コカ・コーラ社によれば、炭酸飲料の世界トップ5のうち、4つが先ほど挙げた自社のブランドだそうです(残る一つはペプシコーラでしょうね)。

非炭酸飲料としては、コーヒーのジョージア(GEORGIA)、果物ジュースのミニッツメイド(Minute Maid)、ビタミンウォーター(vitaminwater)などのブランドがあります。

炭酸飲料で圧倒的なブランド力を誇るコカ・コーラですが、近年は、健康志向の高まりから、砂糖含有量の多い炭酸飲料を敬遠する動きも出てきています(コカ・コーラは100mlあたり10g以上の糖分が含まれています💦)。

そうした背景もあってか、2018年にはイギリスの大手コーヒーチェーンのコスタコーヒーを買収するなど、今まではあまり強みを発揮できなかった領域にも進出しようとしています。

コカ・コーラ カンパニーの業績

※グラフはIRデータより作成。

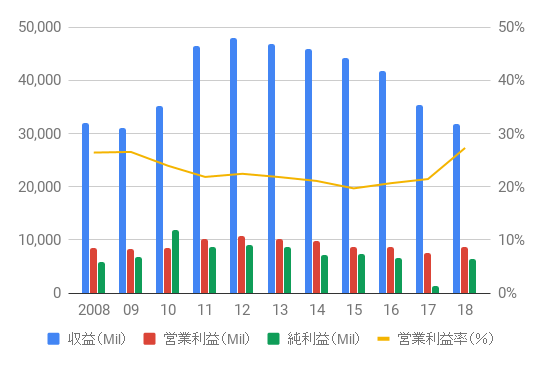

収益、営業利益、純利益

収益は2012年をピークに右肩下がりですが、これには理由があります。それは最終製品事業の縮小です。

コカ・コーラ社のビジネスモデルは、簡単に言えば、濃縮液をボトラーと呼ばれるパートナーに販売して収益を得るというものです(濃縮事業)。ボトラーは、その濃縮液を甘味料や水、炭酸水等と組み合わせるなどして、商品を製造・販売しています。

この製品化事業は、基本的にボトラーが担っていますが、自社でも少なからず行っています(最終製品事業)。しかし、この事業は労働集約型のビジネスモデルでもあり、どうしても営業利益率は低くなりがちです。

そこでコカ・コーラは収益減を覚悟で、最終製品事業の縮小に乗り出しています。

そのため、2018年の収益はピーク時の2012年で見て約3分の2となりましたが、営業利益は2割減にとどまっており、営業利益率は回復の兆しがみられます。2019年はまだ第3四半期までのデータしかありませんが、収益・営業利益・純利益とも前年比プラスとなっています。

コカ・コーラ カンパニーの部門別売上高比率の推移

2016年から18年にかけて、濃縮事業の比率が急速に上昇し、最終製品事業の比率が急速に下落していることが読み取れますね✨

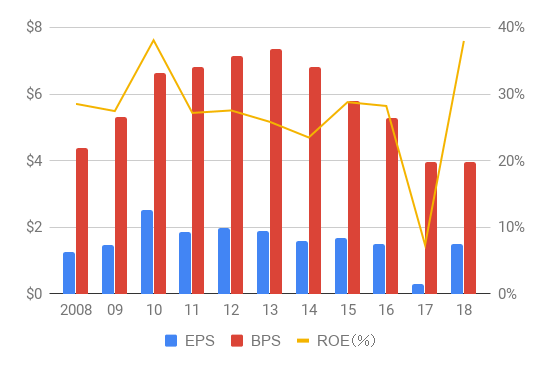

EPS、BPS、ROE

BPS(1株あたり純資産)は、2013年をピークに近年は減少傾向です。EPS(1株あたり純利益)も、税制改革を除いた2017年は別にしても、成長がほとんどみられず、厳しい状況が続いています💦

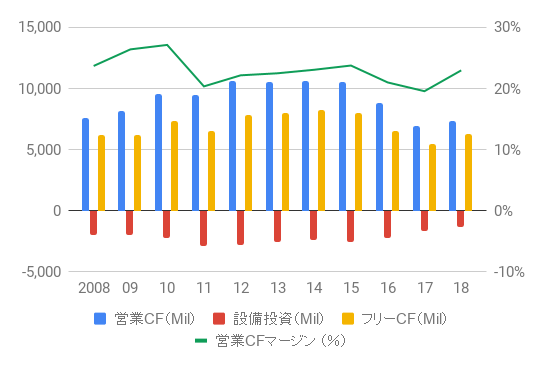

キャッシュフロー(CF)

収益の減少にあわせて、営業キャッシュフローも減少傾向ではありますが、あわせて設備投資も抑制しているため、フリーキャッシュフローは比較的安定的です。

収益からキャッシュをどれだけ稼いでいるかを示す指標である、営業キャッシュフローマージン(営業CF/収益)も20%を上回って安定的に推移しています✨

コカ・コーラ カンパニーの株主還元状況(配当・自社株買い)

配当・配当性向の推移

配当金は2008年以降、現在まで2倍あまりになりました。1963年以降連続増配となっていて、57年連続増配を達成しています✨

2017年の配当性向(配当金/EPS)は500%を超えていますが(グラフの見た目を優先して、200%としています)、税制改革に伴う一時的な要因であり、心配はいりません。

なお、コカ・コーラの配当月は、4・7・10・12月とやや変則的になっています。

増配率の推移

増配率は先ほどの配当性向とリンクしていて、徐々に下落してきています。2019年は四半期あたり0.39ドルから0.4ドルへの増配と、四半期あたり0.01ドルの増配にとどまりました。厳しい状況にあるのが伝わってきます。

もっとも、2019年は第3四半期時点のEPSで、通年分の配当を賄えるなど、業績は回復傾向にあるので、増配率の上昇が期待できると思います✨

自社株買いを含めた株主還元状況

自社株買い額と配当を合わせた総還元性向は、2011年以降、100%を上回り続けています。コカ・コーラのビジネスモデルは、よくも悪くも安定的です。「稼いだ利益以上を株主に還元している企業」であり、株主にとってはありがたいことです✨

コカ・コーラ カンパニー(KO)の株価チャート

S&P 500との比較(1968/1〜)

近年の業績は好調とは言い難いコカ・コーラですが、それでもKOの株価は、1968年以降から現在までで約40倍になっており、S&P 500を上回っています。1990年代半ばの貯金がいきている感じですね✨

2019年11月末時点の株価は53.4ドルで取引されていて、配当利回りは3.00%です。

S&P 500との比較(直近15年のトータルリターン)

2003年以降(直近15年)のトータルリターンで比較すると、S&P 500は3.1倍になっているのに対し、コカ・コーラは2.8倍とやや劣ります。

もっとも、2018年はS&P 500が下落したのに対し、コカ・コーラはむしろ上昇しており、差が詰まっています(2019年はまた少し離されてしまいましたが💦)。

まとめ・所感

私は、個別株ではコカ・コーラを保有していません。

2018年の夏ごろ、40ドル台前半で推移しているときに、新規投資を検討していましたが、配当性向が100%付近で、PER(株価収益率)も高かったことから、購入に至りませんでした。そのときは、代替としてセクターETFのVDCを購入しています(現在は売却済み)。

結果として、その後、株価は上昇してしまい、買い時を逃してしまいました。PER(2019年の予想EPSベース)は25.3倍となっており、(生活必需品セクター自体、そもそもPERは高めですが)そこまで割安感はありません。

今後も大きな成長が望める株ではないですし、消費者の健康志向の高まりにどう対応していくかという問題は抱えていますが、コカ・コーラもそれは十分認識していて、砂糖入り飲料に頼らないポートフォリオの構築を目指しています。

それにいくら健康志向が高まっているとはいえど、少なくとも自分が生きているうちにコカ・コーラが全く飲まれなくなるという未来は考えにくいです。

現時点での株価水準では新規投資は考えていませんが、バフェット氏の保有銘柄でもあるコカ・コーラ株は、強力なブランド力に支えられる形で、これからも株主に配当を支払い続けてくれるのではないかと思っています✨

以下、関連記事です。

アメリカの生活必需品セクターを集めたETF(VDC)の銘柄分析です。生活必需品セクターには、コカ・コーラだけでなく、P&Gをはじめ魅力的な企業がたくさんあります(たばこ株も含まれています)。このETF一つでまとめて投資することができます♪