ゆーたんです♪

2023年9月末時点での資産状況・ポートフォリオのご報告です。

2023年9月末時点のアセットアロケーション(資産配分)

現金比率0.1%以下のフルインベストメントの投資スタイルは堅持しています。

地域別にみると、アメリカが75.3%(-1.4Pt)、イギリス11.1%(±0.0Pt)、カナダ8.3%(-0.3Pt)、インド(インフォシス)1.9%(+0.2Pt)、スイス(ネスレ)1.8%、アイルランド(メドトロニック)1.6%(-0.2Pt)です。

夏のボーナスでネスレ株を購入したため、スイスの割合が増えています。ネスレは世界的な飲食料品企業ですし、スイスフランは最強の安全通貨でもあるため、株式を通じてスイスフランへのエクスポージャーがあることを嬉しく思います。

米ドル建て分のポートフォリオ(YUHID)

私のポートフォリオ、YUHID(Yutan High & Increased Dividend Index)の状況です。

2023年9月末の資産状況(米ドル)

ドル建てでみると、見事なまでの横ばいですね。年末からの比較では0.4%の減少です。

もっとも円建てでは違った景色がみえていて。この間に12.7%もの円安($1=132.70→149.58)が進んでいるので、円建ての資産額は12.3%の増加です。

裏を返せば、私がもらっている日本円の給料はドルベースでは12.7%も減っている。数%の昇給ではとてもカバーしきれない。円建ての資産額が増えているのも、円という通貨価値の毀損によるものなので、全く喜べないですね。

2023年9月の構成銘柄とパフォーマンス

現在は個別株オンリーでの運用となっていて、72銘柄に投資しています。

ポートフォリオのトップ3は、大手飲食料メーカーのPEP(ペプシコ)、石油メジャーのSHEL(シェル)、製薬のABBV(アッヴィ)となっていて、4番手である製薬のAMGN(アムジェン)、5番手の半導体大手AVGO(ブロードコム)までが保有割合の3%を超えている銘柄です。

各銘柄のポジションサイズと年初来からのパフォーマンス(純粋な株価変動、配当は含まず)を下記の通り、ツリーマップにまとめました。

保有株では、情報技術セクターが強く、金融セクターも銀行を除けば悪くないですね。ヘルスケア、生活必需品、資本財・サービス(防衛)、コミュニケーション・サービス(通信)、不動産が弱いです。

2023年のパフォーマンスで、保有株のトップ3、ワースト3は以下の通りです(REITは除いてます)。

トップ3はすべて情報技術セクターの銘柄で、6月から変化なしですね。アップル株は6月末からはかなり下げましたが、まだ年初来では30%超えてます。

ワースト3はファイザーが再び1位となりました。コロナワクチンの需要が剥落したため、株価も下落するのは致し方がありませんが、ここまでの下落幅はちょっと…23年予想PERはわずか10倍です。

RTXはエンジンの不具合問題でこの1か月で15%も下げたことでランクインしています💧、さすがに売られすぎかなとも思いますが、当分は上値の重い動きになりますでしょうか。

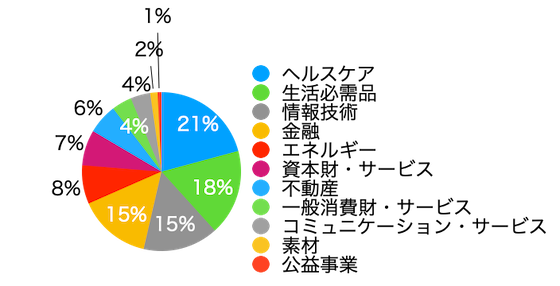

2023年9月のセクター別の構成割合

ディフェンシブセクターであるヘルスケアと生活必需品でポートフォリオの40%近くを占めています。

6月と比較すると、ネスレ株を購入した影響などで生活必需品の割合が増えています。

高配当の観点でみると、不動産(REIT)は海外証券会社(Firstrade)を通じて6%ほど投資していますが、公益事業は再エネのBEPC(ブルックフィールド・リニューアブル)を売却したため、現在はNGG(ナショナルグリッド)1銘柄のみとなっています。

公益事業については、ディフェンシブセクターで安定した業績・配当が期待できるのは魅力的ですが、規制産業であり、成長の見通しが限られること、そして事業自体に経済的な「堀」があるわけではないので、積極的な投資対象にはしていません。

パフォーマンス(2023年第3四半期)

2023年第3四半期の成績はYUHIDの-2.7%に対し、S&P 500は-3.3%なので多少差は詰まりましたが、依然としてその差は大きいです。

製薬や防衛、通信といったディフェンシブセクターが軒並み年初来マイナス10%以上と沈んでいるのが痛いです。

2023年9月末時点での年初来パフォーマンスは下記の通りです。

- S&P 500:+13.1%

- オルカン:+10.5%

- YUHID:-1.1%

- VYM:-2.3%

- HDV:-2.3%

- SCHD:-3.8%

- SPYD:-8.3%

S&P 500やオルカンは6月末より下落しているとはいえ、まだ年初来で10%以上のプラスです。

2022年は好調だった高配当系は苦しく。なかでも、SPYDは地銀、公益、不動産のパフォの悪さが色濃く反映されています。相対的に良パフォーマンスを叩き出しているエネルギーの割合がリバランスで少なくなってしまったのも痛いですね。

VYMは高配当系のなかでは健闘しています。構成割合の上位を占める、大手銀行のJPM(JPモルガン・チェース)、エネルギーのXOM(エクソンモービル)が年初来プラスで比較的堅調なのが大きいと思われます。

YUHIDのトータルリターン(2019/8〜2023/9)

私が統計を取り始めた2019年7月末以降のトータルリターンは+27.7%(年率+6.1%)です。

同時期のオルカンは+37.2%(年率+7.9%)、S&P 500は+54.3%(年率+13.1%)となっています。

ハイテク株の伸びは一服しましたが、高配当株やバリュー株が堅調になったかといえば、そんなことなく。

現時点の成績だけみていれば、S&P 500やオルカンに100%投資するのが正解といえるのしょうが、そもそも、トータルリターンはここからの値動き次第でいかようにも変わりますので、自分は自分の信じる道を進んでいこうかなと。

本格的に米国株の個別株投資をはじめて4年。コロナショックのときの投資行動など反省すべき点は多々ありましたが、ここまでそれなりに資産を増やすことができました。

S&P 500やオルカンなどの市場平均とは構成銘柄が違いすぎるので、市況にかなり左右されそうですが、構成銘柄が似ている高配当株系ETF(VYM、HDV、SPYD、SCHD etc…)については、上回るパフォーマンスを獲得できるよう、研鑽を重ねていけたらと思っています。