ゆーたんです♪

2022年12月末時点での投資状況・ポートフォリオをご報告しますね。

2022年12月末時点のアセットアロケーション(資産配分)

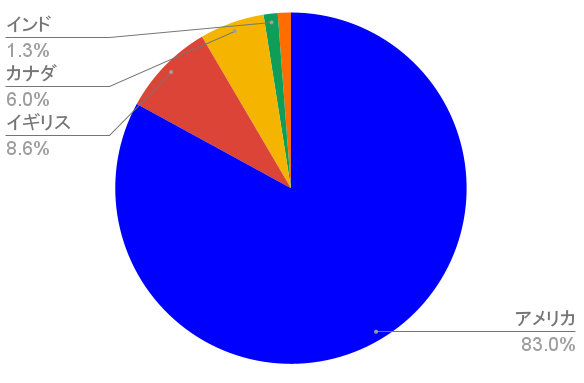

地域別に見ると?

アメリカが83.0%、イギリス8.6%、カナダ6.0%、インド1.3%、アイルランド(メドトロニック)1.2%となっています。

米国株オンリーではないですが、米国株偏重のポートフォリオとなっています。数字は9月末からほとんど変化はありません。

米ドル建て分のポートフォリオ(YUHID)

私のポートフォリオ、通称YUHID(Yutan High & Increased Dividend Index)について詳しく見ていきますね。

資産状況(米ドル)

資産40万ドルにもう少しで手が届きそうで、届きませんでした。それでも何とか大きく資産を減らさずに済んだことはホッとしています。

米ドル建ての資産額は年初来で9.6%の増加となっています。円建ての資産額は24.4%の増加です。

現在の構成銘柄は?

高配当株ETFのSPYDが35.7%を占めています。

コロナショック以降は、個別株しか購入していませんので、個人的にはいっそ全部個別株に投資したい気持ちもありますが、SPYDは買い直しもあって含み益が大きいので、当分は保有し続ける形とし、個別株に投資し続けることで依存度を引き下げて行こうと思います✨

個別株は56の銘柄に投資しています(詳細な保有銘柄はMy Portfolioページをご覧ください)。9月時点と比較すると、アパレル企業のVFC(VFコーポレーション)が新規に仲間入りしています。

2022年のパフォーマンス(純粋な株価変動、配当金含まず)でTOP3は、医療品卸のCAH(+49%)、製薬大手のMRK(+45%)、穀物メジャーのADM(+37%)でした。その他、防衛のLMT、エネルギーのSHEL・BPが30%を超える上昇です。

ワースト3は、アパレルのVFC(-62%)、RV車・住宅等のサプライヤーLCII(-41%)、半導体のQCOM(-40%)です。ただいずれの銘柄も結構下押ししたタイミングで買えている(特にVFCは2022年の最後に買っている)ので、PFにそこまでのダメージはありません。

しいていえば、次点のMMM(スリーエム)がしんどい銘柄でしょうか。折に触れて弊ブログでは紹介していますが、耳栓訴訟問題でゴタゴタしていて、年初来で30%を超える下げ、現在の損益も-31%と保有株で最悪のパフォーマンスです。しかし悲しいかな。円安もあるので、円建ての損益はそこまで酷くないんですよね💧

耳栓訴訟問題での賠償額が巨額になった場合、配当金の増配停止や減配も考えられますし、最悪の場合は会社の存続自体が危機に晒されかねません。それでも過去の訴訟の事例から鑑みると、賠償額は落ち着くべきところに落ち着くと考えています。稼ぐ力自体が衰えているわけではないので、ホールドの姿勢に変わりはありません。

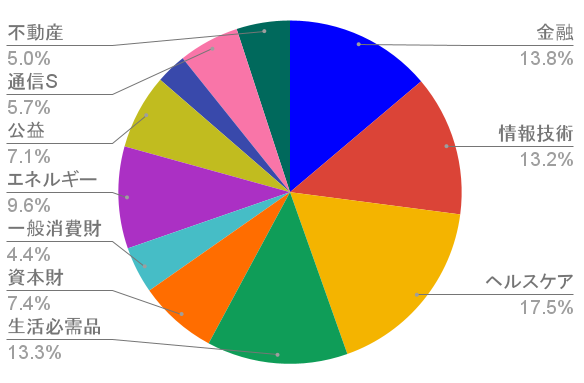

セクター別に見ると?

2022年9月末時点と比較すると、生活必需品が0.7ポイント、ヘルスケアが0.5ポイント増えています。金融が0.9ポイント減りました。

ディフェンシブなセクターであるヘルスケアと生活必需品。そして高い成長が期待できる情報技術。この3つのセクターの割合を安定的に高めていけたらと考えています。

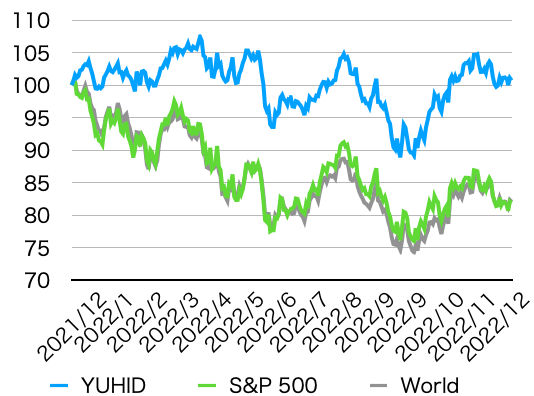

YUHIDのパフォーマンス(2022年)

2022年12月末時点のトータルリターン(配当込み、ドル建て)は年初来で+0.71%、円換算では+14.8%と2桁の伸びを記録しました。

年初来リターンは下記のようになっていて、インデックス投資はかなり厳しい年でした。特にナスダックは…💧

- S&P 500:-18.1%

- オルカン:-18.0%

- QQQ(ナスダック100に連動するETF):-32.6%

高配当株やバリュー株は堅調そのものでした。

エネルギーが26%を占めるHDVに負けてしまったのは致し方がないですが、何とかプラスのリターンで2022年を終えることができたので、ホッとしています。

今年はインデックスに勝つことができましたが、単年のリターンでインデックスに勝つことは多々ありますし、バリュー株・高配当株が堅調だったので、その流れに乗っかっただけであると自分を戒めています。

ただコロナショックでバリュー株・高配当株が大きく下げても、インデックスやナスダックに乗り換えなくてよかったのは間違いないでしょうか💧

YUHIDのトータルリターン(2019/8〜)

私が統計を取り始めた2019年7月末以降のトータルリターンは+29.1%(年率+7.8%)です。

同時期のオルカンは+24.1%(年率6.5%)、S&P 500は+36.5%(年率9.5%)となっています。

2020年のトータルリターンはエネルギー株や高配当株ETFのSPYDの暴落もあって-6.5%と散々でした。それでもめげずに高配当株投資を継続した結果、21年は+27.3%と、S&P 500のリターン(+28.7%)にそこまで大きく負けず、オルカンのリターン(+19.0%)を上回ることができました。

そして22年にプラスのリターンをあげたことで、オルカンのトータルリターンは上回りました。S&P 500とはだいぶ差が詰まりましたが、2020年のコロナショックでのリターン差が大きく、もう一押しといったところでしょうか。

あとがき

(Featured image by:Shutterstock)

私は個別株投資をしているので、やはりインデックスと比較したリターンというのは気になります。とはいえ、投資はあくまで生活を豊かにするための手段ですので、インデックス投資のリターンと比較して、「そこまで大きくマイナスにならなければいいな…」という感覚で投資をしています。

効率でいえば、インデックス投資でほったらかしするのがベストかもですが、こういう厳しい相場でも、銘柄選択次第でリターンを向上させることができるのは、個別株投資家として冥利に尽きます。

自分で銘柄を選択する「自由」を得る代わりに、そこから得られる損益を受け入れる。2020年のコロナショックのときのように、インデックスから大きく劣後する可能性があることも覚悟しています。それでも投資を続けていれば、やがては落ち着くべきところに落ち着く。

色々と回り道をしてしまいましたが、もう迷わない。これからも自分の信じた道を歩み続けようと思います。